正规配资炒股平台 宏观回暖但基本面疲软,镍不锈钢震荡运行

发布日期:2024-09-10 08:43 点击次数:171

正规配资炒股平台

正规配资炒股平台

1. 在线炒股平台:现在市面上有许多在线炒股平台,如证券公司的网上炒股平台、第三方炒股平台等。通过在这些平台上注册账户,即可在线炒股配资。

CFC金属研究

重要提示:本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

作者 | 王彦青 中信建投期货研究发展部

研究助理 | 刘佳奇 中信建投期货研究发展部

本报告完成时间 | 2024年8月25日

摘要

宏观方面,鲍威尔表态偏鸽,美元指数大幅下行,有色板块获得支撑。

纯镍:宏观方面驱动对有色板块形成支撑,镍或也因此受益,但目前基本面表现疲软,因此宏观驱动难以形成助涨动能,后市或维持震荡。

硫酸镍:新能源需求边际回暖但总量有限,但硫酸镍成本支撑较强,后市价格波动或较为平稳。

镍矿:镍矿现实依然偏紧,对镍不锈钢产业链条线形成强支撑。

镍铁:受成本支撑及镍矿供需偏紧影响,镍铁价格仍在高位,但来自不锈钢的需求负反馈持续扰动,导致近期铁价有下行趋势。

不锈钢:不锈钢现货持续疲软,库存压力较大,成交多集中在低价资源,短期行情难有提振。

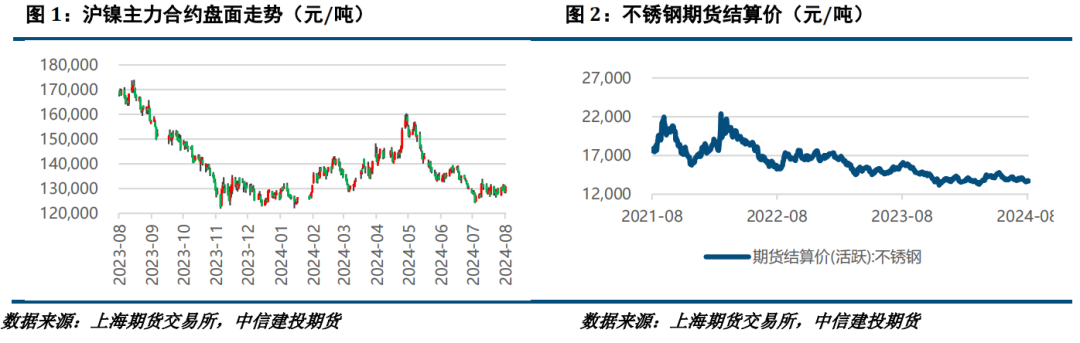

沪镍2409参考区间125000-135000元/吨。SS2410参考区间13300-14300元/吨。

操作策略:操作上,镍不锈钢区间操作。

不确定性风险:地缘政治,美联储政策,国内经济复苏,印尼政策

一

行情回顾

本周镍不锈钢震荡偏弱运行。目前镍不锈钢基本面边际变化有限,仍是弱需求叠加强成本支撑的组合,单边驱动有限,维持宽幅震荡。宏观方面,鲍威尔在央行会议上表态偏鹰,对镍价或形成一定支撑。周内沪镍+0.13%,伦镍+2.97%,不锈钢+0.37%。

二

价格影响因素分析

1、宏观面

1·1、国外

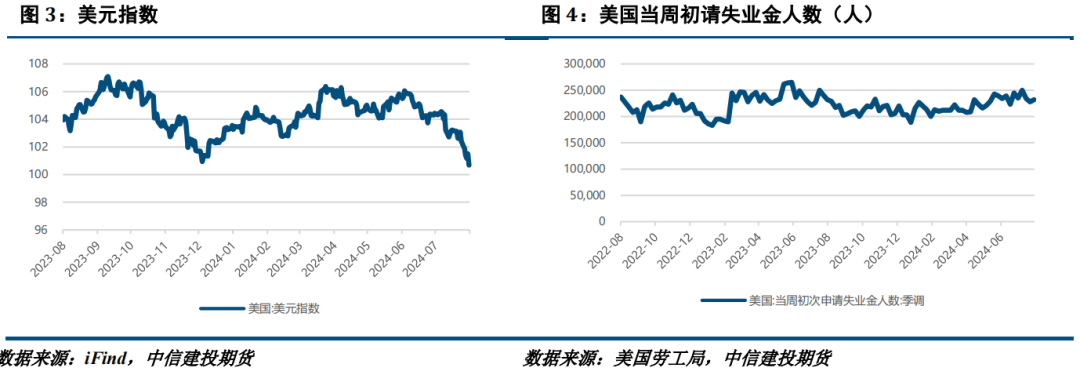

美国方面,制造业与就业市场持续降温,9 月降息等待靴子落地。美国 8 月标普全球制造业 PMI 初值为 48,预期 49.6,7 月终值 49.6;服务业 PMI 初值为 55.2,预期 54,7 月终值 55;综合 PMI 初值为 54.1,预期 53.5,7 月终值 54.3。美国劳工统计局年度基准修订的初步估计显示,2024 年 3 月美国非农就业总人数下修 81.8 万人,下修幅度 0.5%。3 月非农就业总人数修正数据公布后,“美联储传声筒”Nick Timiraos 评论称,数据显示,美国就业增长确实不如此前每月报道的那么强劲。除了总人数外,此次报告对就业水平的修正幅度为 0.5%,是 2009年以来最大的一次。上周初请失业金人数为 23.2 万人,预期 23 万人,前值自 22.7 万人修正至 22.8 万人;续请失业金人数 186.3 万人,预期 186.7 万人,前值自 186.4 万人修正至 185.9 万人。美联储会议纪要显示,决策者普遍对通胀会持续回落到联储的目标 2%更有信心,绝大多数人都预计,9 月可能适合降息,一些人甚至认为,根据通胀和就业市场的环境,上月就已经有理由降息。周五晚,美联储主席鲍威尔发出迄今为止最强烈的降息信号,认为政策调整的时机已经到来,不寻求也不欢迎劳动力市场进一步降温,对通胀正在向 2%回归的信心已经增强。

欧洲方面,通胀反弹组合经济下滑。欧元区 7 月 CPI 终值同比升 2.6%,预期升 2.6%,6 月终值升 2.5%;环比持平,预期持平,6 月终值升 0.2%。欧元区 8 月制造业 PMI 初值 45.6,预期 45.8,7 月终值 45.8;服务业PMI 初值 53.3,预期 51.9,7 月终值 51.9;综合 PMI 初值 51.2,预期 50.1,7 月终值 50.2。欧元区 8 月消费者信心指数初值-13.4,预期-12.6,7 月终值-13。欧洲央行公布的 7 月议息会议纪要显示,年内通胀将持续波动,预计 2026 年实现通胀目标,并表示服务行业的货币政策传导时间过长,令服务业通胀顽固,将继续监控经济数据,特别是工资、利润、生产率和服务通胀的发展情况。与会者普遍认为,9 月的会议是重新评估货币政策限制水平的好时机,对 9 月会议持开放态度。欧洲央行预计,二季度经济增长放缓,短期前景已恶化。

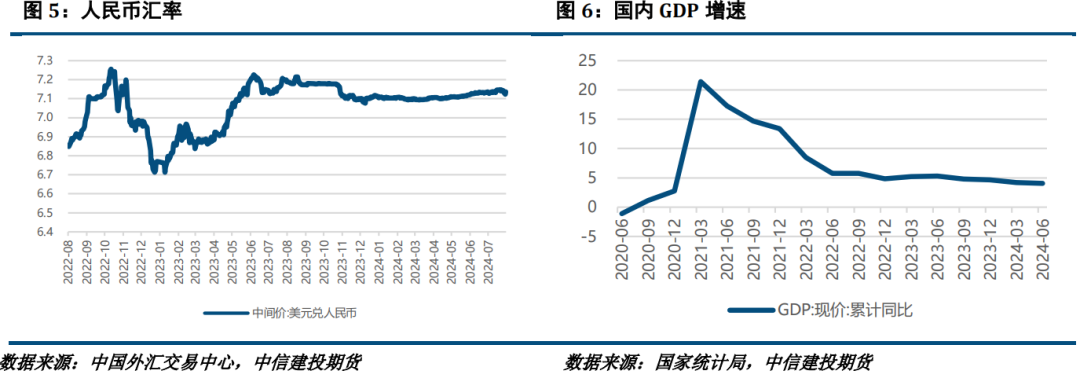

1·2、国内

财政部将于 8 月 29 日开展 2024 年到期续作特别国债发行,期限品种包括 10 年期 3000 亿元,15 年期 1000亿元。财政部表示,2024 年到期续作特别国债将在全国银行间债券市场面向有关银行定向发行,发行过程不涉及社会投资者,个人投资者不能购买;2024 年到期续作特别国债是原特别国债的等额滚动发行,仍与原有资产负债相对应,不增加财政赤字。

8 月 LPR 报价出炉,1 年和 5 年期以上品种均维持不变,分别为 3.35%、3.85%。业内人士认为,8 月 LPR利率按兵不动符合市场预期,但展望未来或仍有下调空间。本月中期借款便利(MLF)操作首次晚于 LPR,这意味着央行进一步推动 LPR 与 MLF 脱钩,并更多与公开市场操作(OMO)利率挂钩。

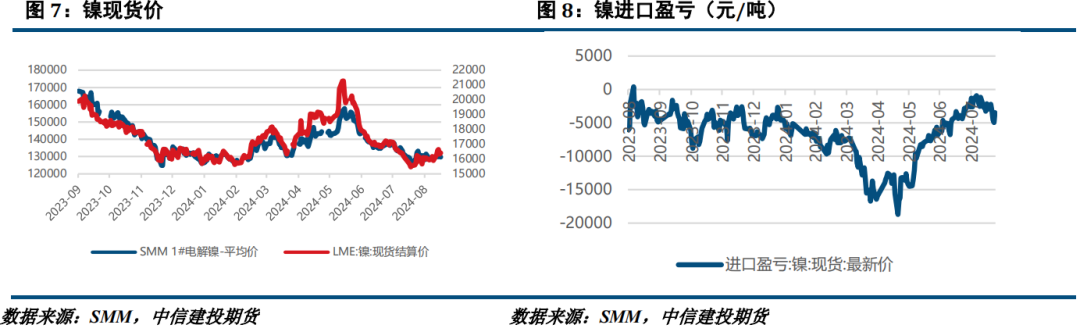

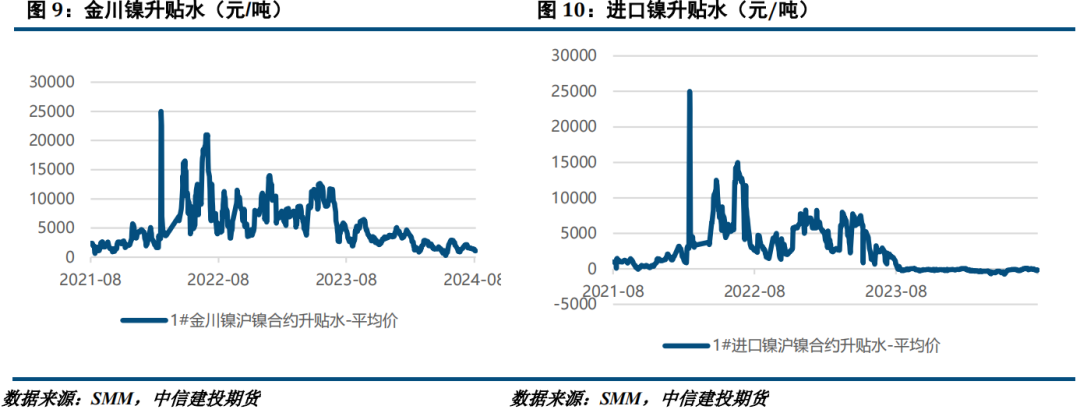

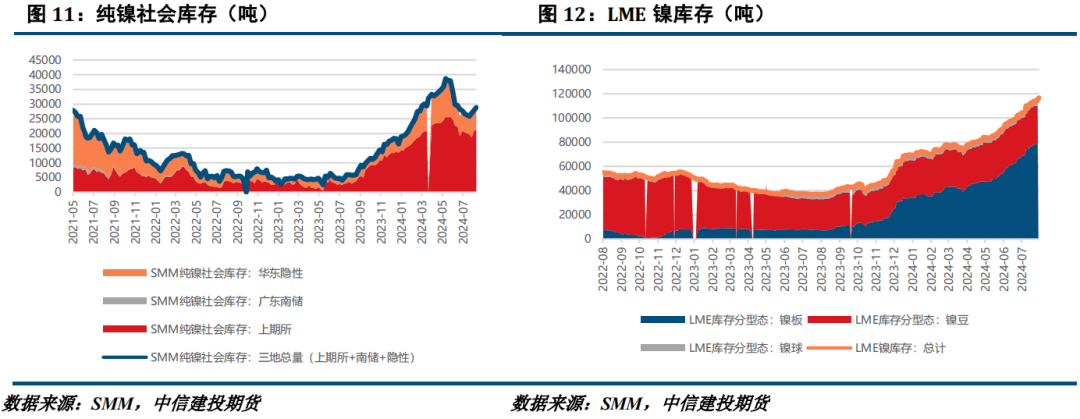

2、基本面

本周纯镍价格小幅上涨。美联储降息预期不断走强,镍随有色板块获得支撑。但从基本面来看,目前纯镍表现依然疲软,现货市场上资源较为充沛,但成交状况未有好转,跨市套利驱动减弱后国内库存再度累库,对价格形成压力。总的来说,宏观方面驱动对有色板块形成支撑,镍或也因此受益,但目前基本面表现疲软,因此宏观驱动难以形成助涨动能,后市或维持震荡。

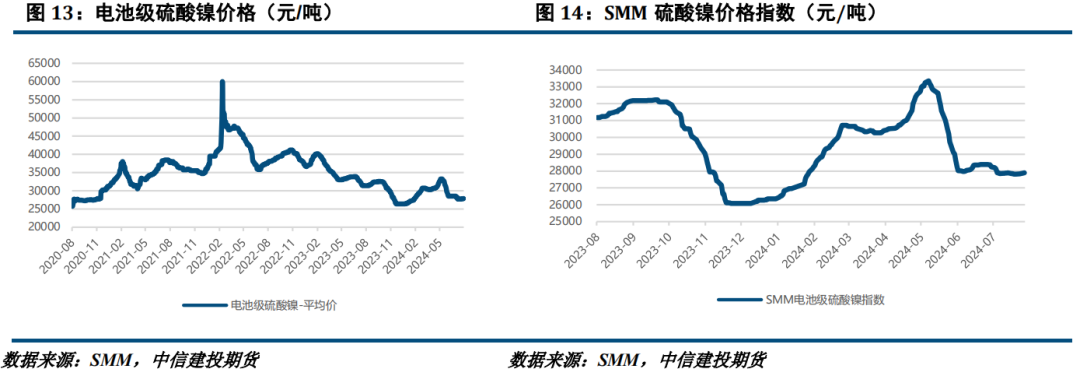

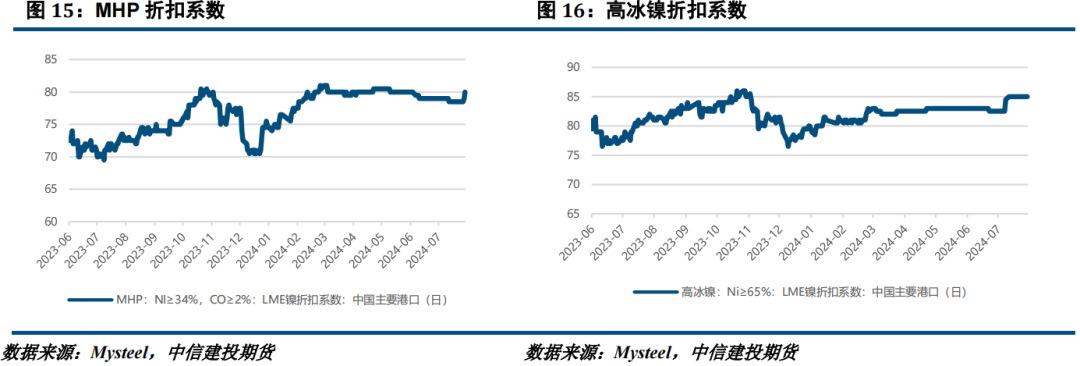

本周硫酸镍价格小幅上涨。成本端中间品系数表现坚挺,硫酸镍成本支撑较强,且目前盐厂利润水平不高,故供应端挺价动力较强。需求方面,近期下游询盘活跃程度有所增加,不过实际成交依然有限,因此涨价或难持续。总的来说,新能源需求边际回暖但总量有限,但硫酸镍成本支撑较强,后市价格波动或较为平稳。

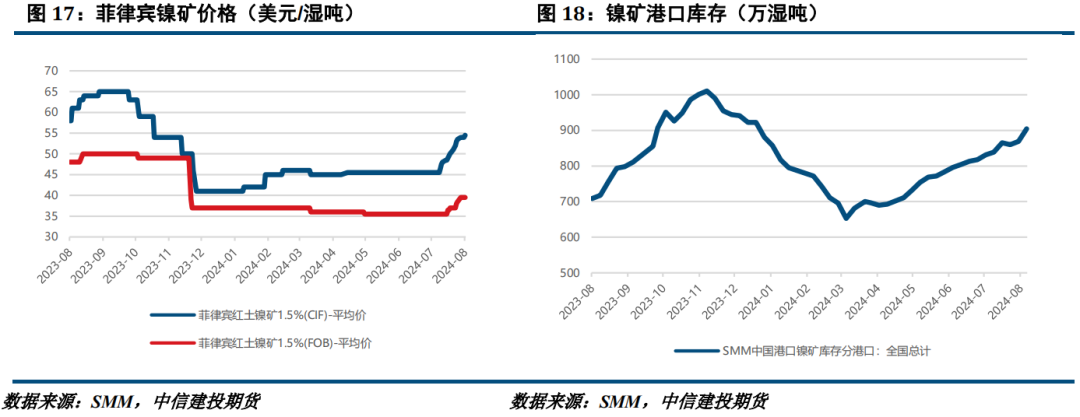

本周镍矿CIF价格上涨。印尼天气扰动仍在,因此镍矿维持偏紧态势,印尼市场对菲律宾镍矿需求依然旺盛。反观国内市场,铁厂生产成本压力依然较大,因此对目前较高价格的镍矿持抵触心态。总的来说,镍矿现实依然偏紧,对镍不锈钢产业链条线形成强支撑。

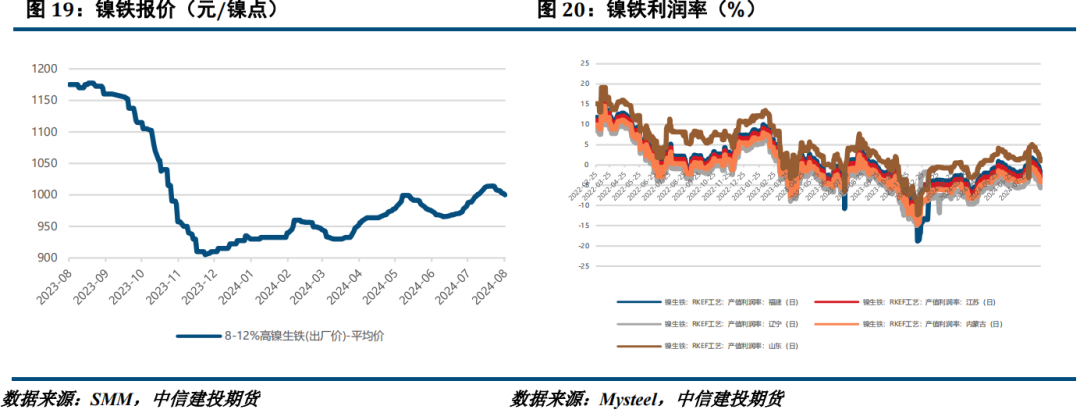

本周镍铁价格下跌。菲律宾镍矿报价持续上行,对铁厂生产形成压力,铁厂维持挺价但实际成交价仍不断下移,原因或是需求端不锈钢的负反馈。但月底不锈钢厂原料备货需求增加,铁价跌幅或放缓。总的来说,受成本支撑及镍矿供需偏紧影响,镍铁价格仍在高位,但来自不锈钢的需求负反馈持续扰动,导致近期铁价有下行趋势。

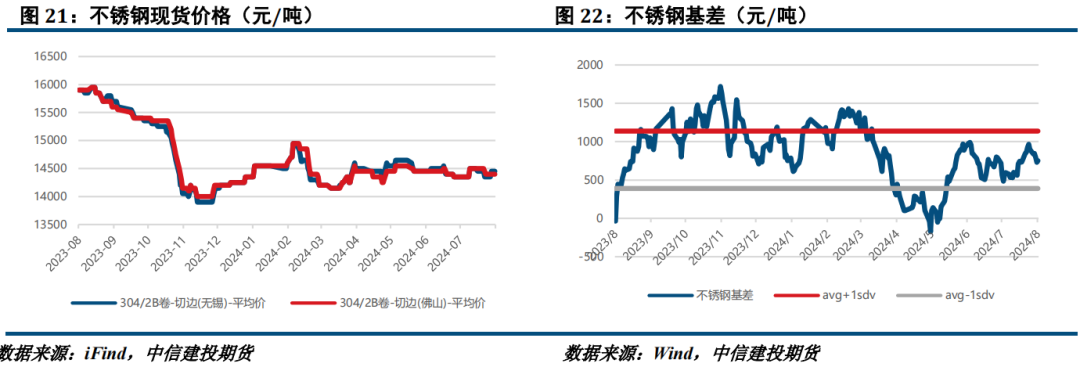

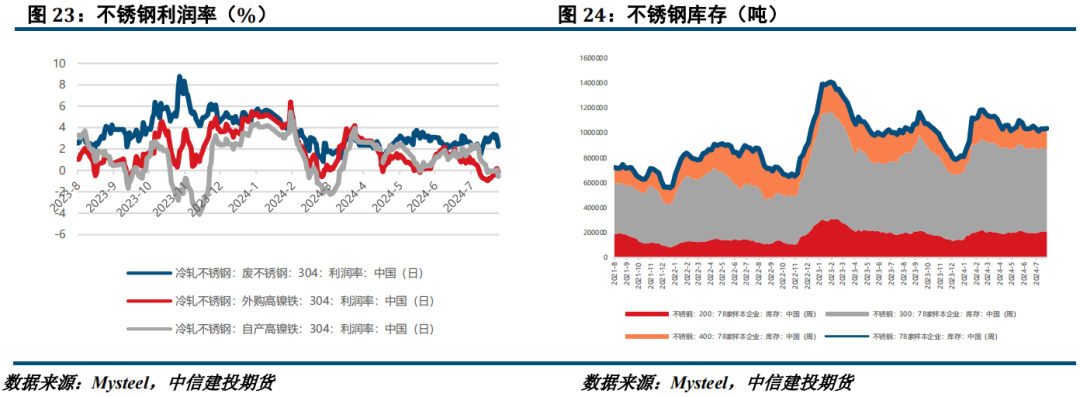

本周不锈钢现货价格持平。不锈钢现货市场疲软,部分商家释放低价资源以促成交,下游成交边际回暖,但整体情绪仍多持观望态度,市场去库依然缓慢。总的来说,不锈钢现货持续疲软,库存压力较大,成交多集中在低价资源,短期行情难有提振。

策略

宏观方面,鲍威尔表态偏鸽,美元指数大幅下行,有色板块获得支撑。

纯镍:宏观方面驱动对有色板块形成支撑,镍或也因此受益,但目前基本面表现疲软,因此宏观驱动难以形成助涨动能,后市或维持震荡。

硫酸镍:新能源需求边际回暖但总量有限,但硫酸镍成本支撑较强,后市价格波动或较为平稳。

镍矿:镍矿现实依然偏紧,对镍不锈钢产业链条线形成强支撑。

镍铁:受成本支撑及镍矿供需偏紧影响,镍铁价格仍在高位,但来自不锈钢的需求负反馈持续扰动,导致近期铁价有下行趋势。

不锈钢:不锈钢现货持续疲软,库存压力较大,成交多集中在低价资源,短期行情难有提振。

沪镍2409参考区间125000-135000元/吨。SS2410参考区间13300-14300元/吨。

操作上,镍不锈钢区间操作。

作者姓名:王彦青

期货交易咨询从业信息:Z0014569

研究助理:刘佳奇

期货从业信息:F03119322

(转自:CFC金属研究)

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张靖笛 正规配资炒股平台